最新万字雄文:解码平安,如何成为世界级综合金融集团 14 Oct 2019, 10:34

· Views 1,636

View translation

平安成立至今30年,从一家地方性保险公司成为世界级金融集团,位列世界500强第29位,市值跻身A股前5,背后有何成功基因与发展逻辑?

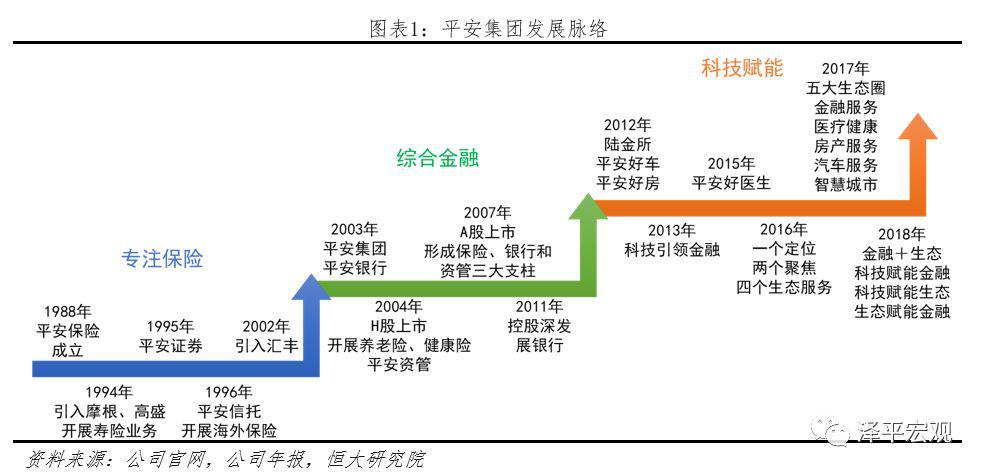

平安发展三十年,从地方性保险公司成长为全国性综合金融集团,目前向国际个人金融生活服务提供商迈进。平安1988年诞生于深圳,是中国内地最早一批现代保险公司。1998-2002年专注保险,开创外商战略、代理人制度、员工持股计划等诸多制度先河;2003-2011年打造综合金融集团,形成保险、银行、资管三驾马车;2012年至今,科技赋能、打造生态,布局人工智能、区块链、云、大数据等核心技术,应用于金融、医疗、汽车、房产、智慧城市五大生态场景。

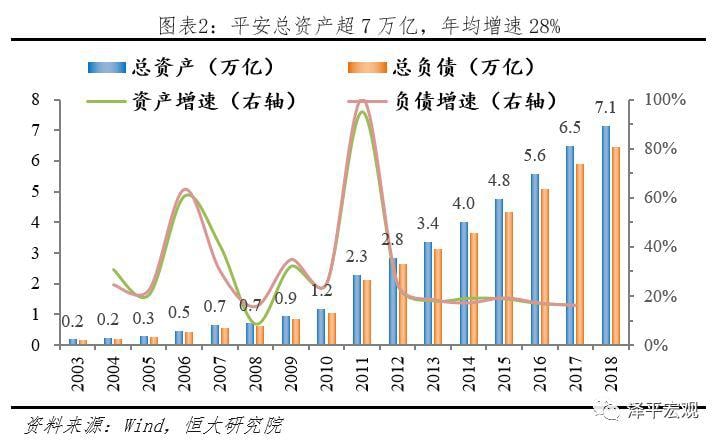

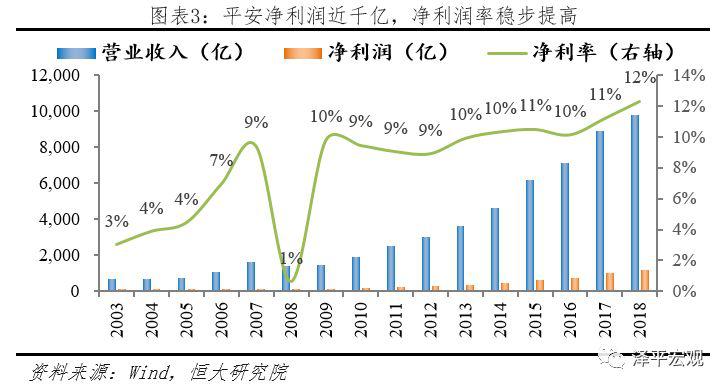

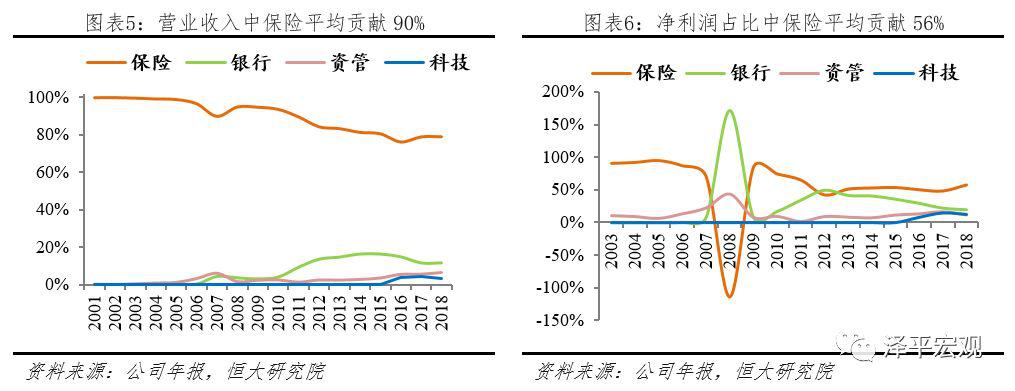

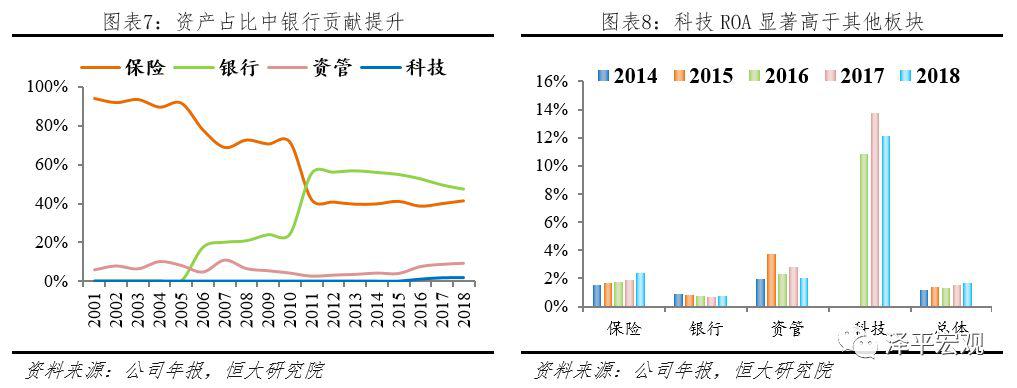

经过多年发展,平安已经成为体量庞大、经营稳健、业务多元的龙头企业。体量上,总资产达7.1万亿,营业收入达9768亿,净利润1204亿,以1.4万亿市值跻身A股前5名,在2018年世界500强中排名第29位。稳健性上,2003-2018年平安资产和营收增速分别保持28%、19%的年化增速,净利润率2009年以来保持在10%-12%的稳定区间。分业务板块来看,保险仍是平安核心业务,贡献79%的营业收入和57%的净利润;银行是资产和负债的主要贡献者,占比近五成;资产管理板块定位轻资产投资服务平台,营收贡献在6%左右;科技板块近三年盈利,营收和利润分别贡献3%和12%。

平安稳健发展30年呈现“纵向四维度,横向三赋能”矩阵式发展逻辑。纵向上,抓住产品结构优化、高质量渠道、聚焦客户需求、完善经营管理四大模块,深耕保险业,培育金融服务基因。1)产品上力推保障型产品。长期保障型产品在新业务价值占比68%,新业务价值率高达94.6%,量价齐升。2)渠道上积极培育代理人队伍。2018年代理人规模141万,贡献85%保费,人均产能9453元,远高于其他上市险企。3)客户上聚焦个人业务价值。2018年个人客户数量已达1.84亿,个人业务营运利润占归母营运利润86.8%,个人业务成为平安价值强劲增长的内生动力。4)管理上审慎高效。管控模式实行“集团控股,分业经营,分业监管,整体上市”,运营模式由全国后援中心集中管理,实现后台流水线作业,投资管理建立“251风控体系”,强化风险管控。

横向上,综合金融、金融科技、生态场景依托保险根基,在产品、渠道、客户、管理四个维度上层层赋能,不仅实现自身提质降费增效,而且向全行业开放输出技术。1)牌照赋能。平安旗下泛金融公司35家,牌照16种,形成强大的业务协同,产品上以统一的品牌为客户提供一站式服务,渠道上深挖交叉销售价值,客户上最大限度增加粘性,管理上金融一账通实现集团各子公司的账户互通。2)科技赋能。平安早在2008年开始探索科技业务,十年间投入500亿,掌握智能认知、人工智能、区块链、云等核心技术,对现有金融产品、渠道、服务和运营模式进行深刻变革,孵化出陆金所控股、金融壹账通、平安好医生、平安医保科技等独角兽企业,实现盈利或分拆上市。3)生态赋能。平安多元化触角延伸至金融、医疗、汽车、房产、智慧城市五大生态圈,一方面看似不相关五大生态都能切入金融服务需求,为平安核心金融业务导流,另一方面平安打造开放市场,将技术、资源、客户、品牌向行业合作伙伴甚至竞争对手开放,但在此过程中,平安收集海量健康医疗数据、打造诊所运营及认证标准,稀缺资源和优势地位得以进一步巩固。

平安稳中求胜30年,成功是内外多重因素叠加结果。外部优势包括作为第一批现代保险公司的先发优势,以及获批综合金融牌照的历史机遇。内部优势包括创新、开放、执行三大基因。内外部优势合力赋予其强大的竞争能力、稳健的运营能力和长远的发展前景。 风险提示:本报告基于年报等公开数据,可能存在数据获取不全面潜在风险,本报告不构成投资建议。

1

平安概览

专注保险(1988-2002):平安保险于1988年在深圳蛇口成立,最初由工商银行、招商局出资,主营财产险,1994年开设寿险业务并拓展全国。作为中国大陆第一批现代保险企业,平安开创诸多制度先河:一是首次引进寿险代理人制度的中资险企。此前保险营销以直销为主,以企业为销售对象,平安将代理人制度发扬光大,以个人为寿险销售对象,通过市场化机制激发营销人员活力。二是首家引入外资的保险公司,平安先后引进摩根斯坦利、高盛、汇丰入股,平安与汇丰的合作不仅获得6亿美元资金支持,并获得核保核赔、稽核体系、后援中心等诸多综合金控经验。三是首创员工集体持股的金融企业。90年代初,平安作为深圳特区员工持股的试点单位之一,推出员工受益所有权计划,共1.9万名员工参与,2010年陆续兑现,让员工分享公司发展成果。早期平安发展并非一帆风顺。1995至1999年间市场利率较高,1年期存款利率高达10%,寿险公司普遍推出高预定利率保单,但此后利率下行,保监会规定寿险公司不可以提供定价利率高于2.5%的产品。受赔本保单影响,平安负债成本6.5%,对其日后上市和估值均有影响。

综合金融(2003-2011):1993年平安开始谋划综合金融发展之路,直到2003年获国务院批准,成为三大金融控股企业之一。同年收购福建亚洲银行,正式进军银行业;2004年开展养老险、健康险、保险资管业务,并登陆港股,2007年在A股上市,2011年控股深圳发展银行,统一整合为平安银行,形成保险、银行、资管三驾马车并进格局。在此期间平安海外投资,赶上次贷危机,亏损200亿元,投资缩水90%以上,经过这次教训,平安更加谨慎控制风险、理性制定扩张战略。

科技赋能(2012年至今):2012年平安抢占“互联网+金融”战略机遇,相继推出陆金所、平安好车、平安好房、平安好医生等产品服务。2016年来,平安的科技之路更加清晰,定位国际领先的个人金融生活服务提供商,聚焦金融科技与医疗科技两大领域,重点布局智能认知、人工智能、区块链、云等核心技术,应用于金融、医疗、汽车、房产、智慧城市五大生态圈,陆续孵化出陆金所、金融壹账通、平安好医生及平安医保科技等独角兽。

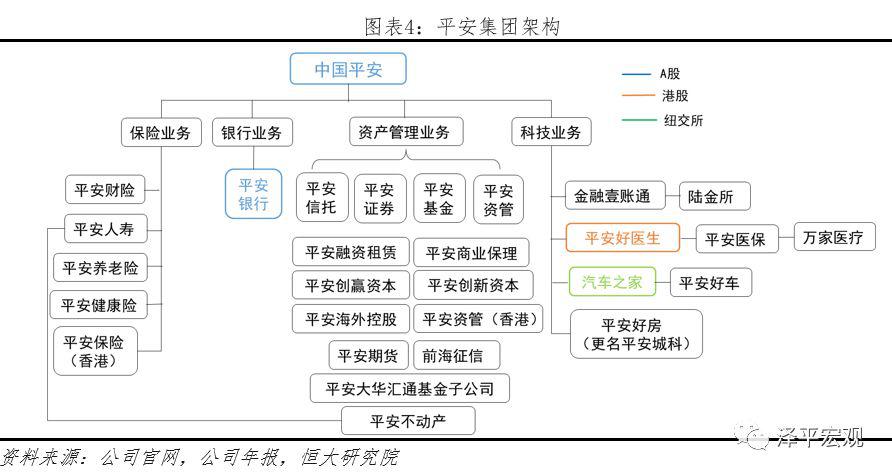

平安发展模式呈现体量庞大、经营稳健、业务多元特点。分业务板块来看,平安核心业务仍是保险,2018年保险合计贡献79%的营业收入和57%的净利润。平安银行在资产和负债贡献近50%,但盈利功效少,资产管理板块定位轻资产投资服务平台,营收贡献在6%左右。科技板块近三年盈利,有望成为新增长点。

体量庞大。2003-2018年的15年间,平安集团总资产从1800亿增至7.1万亿,年均复合增速达28%。截至2018年,平安总资产7.1万亿,总负债6.5万亿,资产负债率91.5%。以1.4万亿市值跻身A股前5名,在2018年世界500强中排名第29位,拥有超过180万名员工和1.84亿个人客户。

经营稳健。一方面,平安常年保持稳定盈利。2003-2018年平安集团营业收入从701亿增至9768亿,年均增长19%,净利润从21亿增至1204亿,增速31%,净利润率从3%稳步增至12%,除2008年次贷危机和投资富通时间影响,其他年份净利润波动不大。另一方面,行业普遍下滑时平安依然逆势增长。2018年金融去杠杆、保险业延续整顿态势,寿险行业收入增速-3.14%,平安原保费收入7191亿元,同比上涨18.9%。平安人寿和产险保费分别为4468亿和2474亿元,市占率为22%和23%,稳居行业第二。

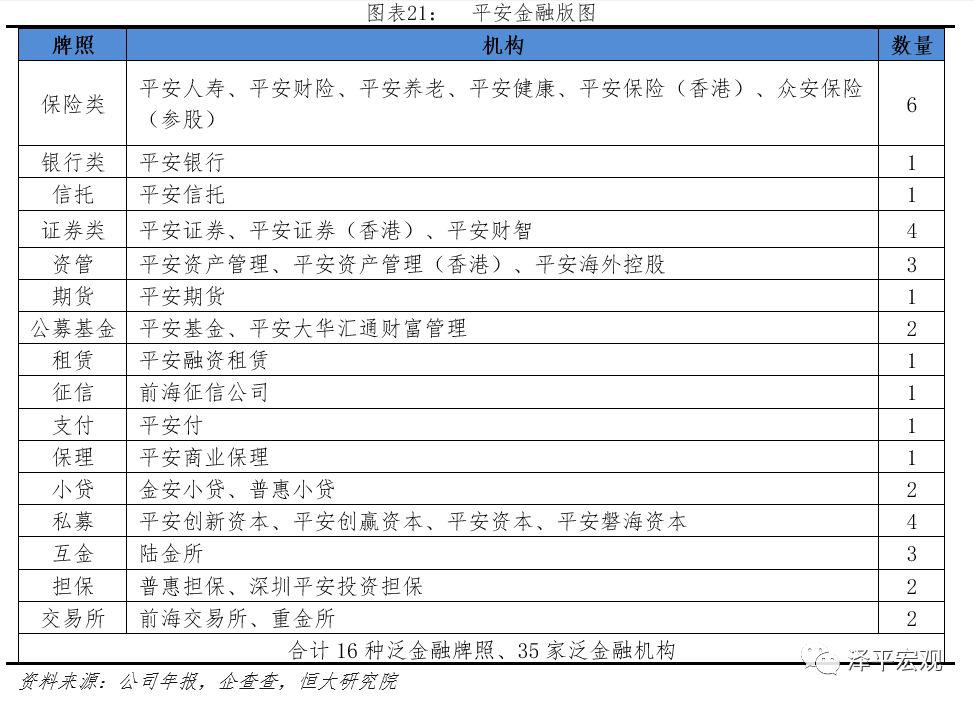

业务多元。作为三大金融控股试点之一,平安集团较早确立了保险、银行、资管三驾马车的综合金融发展模式,旗下金融类公司35家,牌照16种。保险业务条线包括产险、寿险、香港保险等多条支线;银行业务由平安银行经营,资管业务上集证券、信托、资产管理、基金于一体,构成平安投资平台。三条业务线共享渠道、品牌、后台运营系统,以交叉销售为抓手,发挥集团整体协同优势。金融之外,平安还涉足不动产、互联网、金融科技、医疗健康等领域,跨界广泛。组织方式上,平安的多元业务采用自建或绝对控股的方式。

保险业务是收入与利润的第一大来源。平均贡献90%营业收入份额和56%的净利润份额,但2011年后营收和利润占比逐渐下降,截至2018年保险贡献营业收入占比79%,净利润占比57%。 银行业务是资产与负债的扩张基础。2018年银行业务贡献47%资产份额和49%负债份额,但盈利贡献度逐年缩小,从2014年41%缩水至2018年20%。 资产管理业务表内贡献不大。资管业务属轻资产,近三年资产与负债贡献9%和8%,收入和利润贡献平均6%和13%,虽然体现在报表上贡献不大,但汇聚庞大表外资源,截至2018年,平安信托和平安资管的资产管理规模分别为5341亿和2.9万亿。 科技业务有望成为资产回报增长点。平安科技业务的资产规模仅占2%,但贡献收入和利润分别占比3%和12%。经过多年培育,已经汇集陆金所、平安好医生、汽车之家、金融一账通等独角兽,盈利模式逐渐成熟,占比显著提升。

1

纵向四维度,

培育金融服务基因

平安稳健发展30年呈现出“纵向四维度,横向三赋能”发展矩阵逻辑。纵向上,平安紧紧抓住产品结构优化、高质量渠道、聚焦客户需求、完善经营管理四大模块,深耕保险业,培育出金融服务基因。横向上,综合金融、金融科技、生态场景依托保险根基,在产品、渠道、客户、管理四个维度上不断赋能,不仅实现自身提质降费增效,而且开放技术输出,开辟新增长点。

平安紧紧抓住产品结构优化、高质量渠道、聚焦客户需求、完善经营管理四大维度,深耕保险业,走出了稳健发展30年。产品上力推保障型产品。长期保障型产品在新业务价值占比68%,新业务价值率高达94.6%,量价齐升。渠道上积极培育代理人队伍。2018年中期代理人规模141万,贡献85%保费,人均产能9453元,远高于其他上市险企。客户上聚焦个人业务价值。2018年中期个人客户数量已达1.84亿,个人业务营运利润占归母营运利润86.8%,个人业务成为平安价值强劲增长的内生动力。管理上审慎高效。管控模式实行“集团控股,分业经营,分业监管,整体上市”,运营模式由全国后援中心集中管理,实现后台流水线作业,投资管理建立“251风控体系” ,强化风险管控。

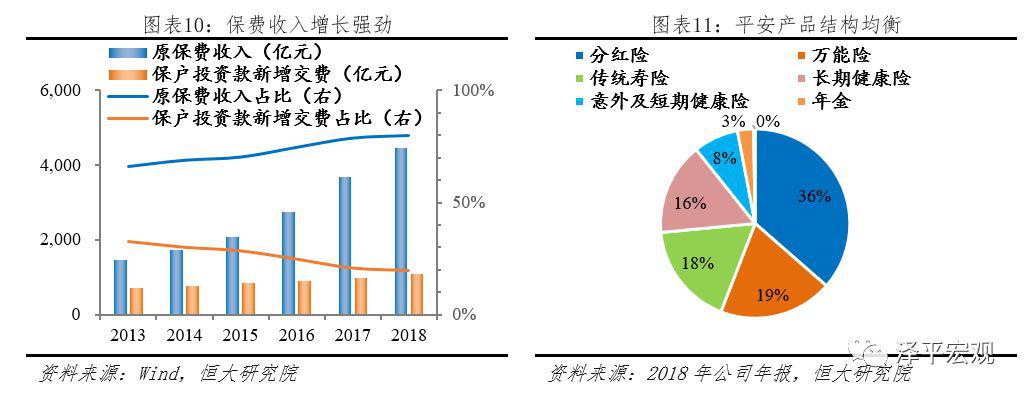

一是产品以保障型为主,结构均衡合理。早在2004年平安调整寿险业务发展思路,不以保费收入的市场份额为导向,而是以提高公司的盈利能力和内含价值为目标,大力发展盈利能力强、期缴比例高的个人寿险产品。从保费来看,代表保障型业务的原保费收入占比不断提高,从2013年66%增长至2018年80%,增长14个百分点,同期代表万能险等储蓄型业务的“保户投资款新增交费”则下降13个百分点。从险种来看,分红险、传统险、万能险各占36%、18%、19%,险种较为均衡,能够对冲监管政策或市场需求对各类型险种的影响,保证经营稳健性。

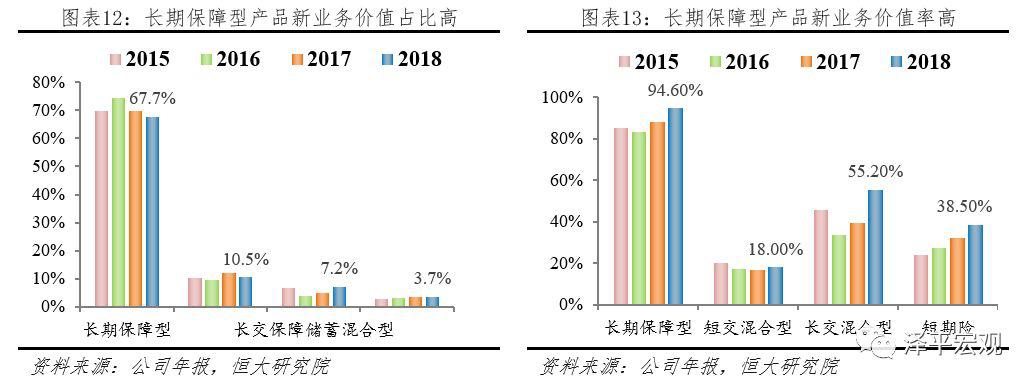

二是平安主推长期保障产品,量价齐高。新业务价值是寿险公司当年新业务在整个生命周期的折现利润,新业务价值率等于新业务价值除以首年保费,越高则易位利润率越高。从量上看,平安2015-2018长期保障型产品新业务价值在寿险中平均占比70%,高于其他产品占比;从价上看,长期保障型产品新业务价值率高不断提升,从2016年82.9%增至2018年94.6%,明显优于储蓄型产品。

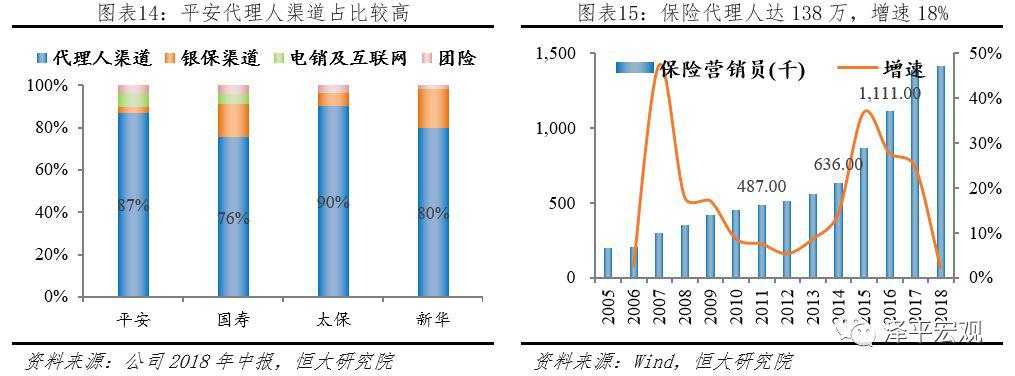

一是优化渠道,扩大代理人规模。平安作为最早引进代理人制度的中资保险公司之一,依靠人海战术占领市场,代理人规模从2005年20万人增长至2018年141.7万人,年均增速16%。渠道结构上,平安在2003-2004年渠道结构转型,主动收缩低价值率的银保趸交业务,降低银保渠道占比。截至2018年,平安代理人、银保、电销及互联网渠道分别占比 85%、2.7%、8.6%,在四大上市险企中代理人渠道占比较高。

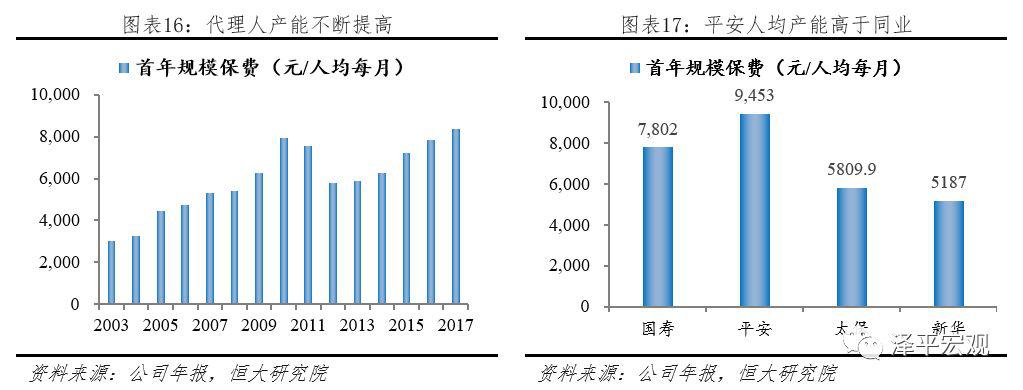

二是提升代理人人均产能。平安在扩大队伍同时,着力提高人均产能,每月贡献首年保费收入从2003年3039元升至2017年8373元,年均增幅8%。截至2018年6月,平安代理人人均产能9453元,远高于国寿、太保和新华人均产能。

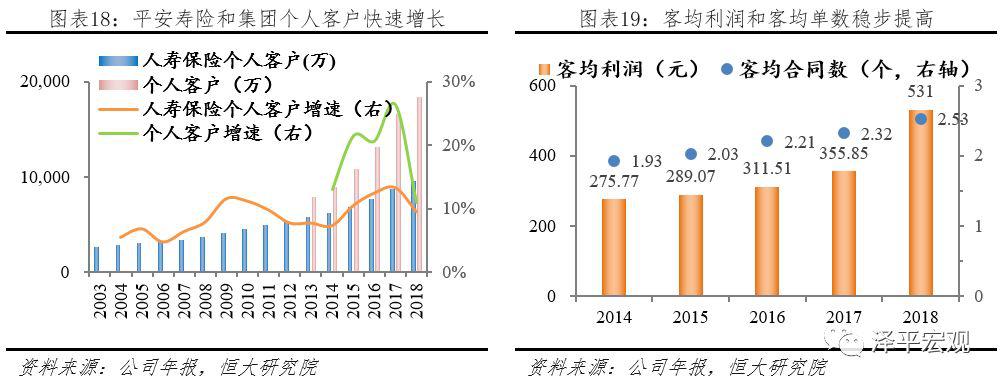

2012年平安提出要做“个人综合金融服务集团”,2014年升级为“个人金融生活服务提供商”,全面聚焦个人客户价值。客户规模上快速增长。平安寿险主业客户数量从2003年的2688万增至2018年9594万人,年均增速9%。集团个人客户数量从2013年7903万增至2018年1.84亿。客均产能稳步提高,客均利润从2014年276元增至2018年531元,客均单数从1.93个升至2.53个。业务价值上,个人业务价值快速提升。2014-2017年,个人业务净利润从246.4亿增至589.75亿,在集团归母净利润占比从63%增至66%,2018年平安仅披露的营运利润口径的个人业务,占比高达86.8%,可见个人业务成为平安价值强劲增长的内生动力。

平安体量庞大、分支众多,但依然能保持各项业务高效协同、集团整体快速发展,离不开背后的合理管控模式、高效运营流程和审慎投资管理。

一是管控模式实行“集团控股,分业经营,分业监管,整体上市”。集团不经营任何具体业务,仅对各金融子公司高比例控股,行使监督职责。各级子公司以独立法人的身份经营不同金融业务,分别接受其业务对应监管部门的监管,彼此之间设有严格的防火墙。

二是运营流程,实现集中管理,降低运营成本。平安投资数十亿元建成全国后援中心于2006年投入使用。平安旗下的寿险公司、产险公司、银行、证券及资产管理等的信息录入、财务、核保、理赔等后援工作将全部整合到该中心,实现流水线作业,达到资源的共享、专业化分工和最大的规模效应。

三是投资管理,建立“251风控体系” 。“2”是指双重管控,集团与专业公司双重稽核、审计、内控管理。“5”是指五大风险管理支柱,包括信息安全管理支柱、资产质量管理支柱、流动性风险管理支柱、合规操作风险管理支柱、品牌声誉管理支柱,通过这五大支柱从上到下、端对端联控风险。“1”是指严格的防火墙,不同专业子公司之间建立防火墙,强化风险管控。平安投资风格偏谨慎,2018年上半年保险资金投资组合固定收益类占比70%以上,年化净投资收益4.2%。

3

横向三赋能:金融为本、

科技为术、生态为道

平安业务扩展可简单概括为“金融为本,科技为术,生态为道”。金融服务是立足之本,科技依托金融场景需要搭建,同时金融服务经验反哺科技转化价值,最终向金融科技转型。这套打法成熟后再向全行业复制推广,重塑行业生态,达到共赢局面。

平安是拥有全业务牌照的金融集团,据不完全统计,旗下泛金融公司35家,牌照16种。保险牌照旗下公司有6家,包括产险、寿险、香港保险等多条支线;银行牌照下仅平安银行,资管业务品类丰富,集证券、信托、资产管理、基金于一体。此外还涉及租赁、征信、小贷、支付等牌照,填充金融产品版图,丰富的投资形态满足不同层次客户的投资需求,展示出强大的竞争力和对风险的抵御能力。

平安的综合金融不是简单堆积牌照或关联交易,而是聚焦业务层面“一个客户、多个产品、一站式服务”,寻求最大化协同发展机会,真正形成综合金融的市场竞争力。

产品协同:多元化产品,一站式服务。平安以统一的品牌为客户提供多元化金融服务,应用场景包括销售保险、推销信用卡、企业年金管理、信托财富管理、证券开户、银行存贷款等业务。例如保险与银行合作推出“保证保险+银行贷款”服务,对于没有合格抵押品的个人及小微企业,平安产险审核客户资料,并做信用担保,帮助他们获取无抵押贷款。此外,保险产品附加理财属性、健康医疗等服务,或银行理财产品附加保险等,均可提升产品关联度和附加值。

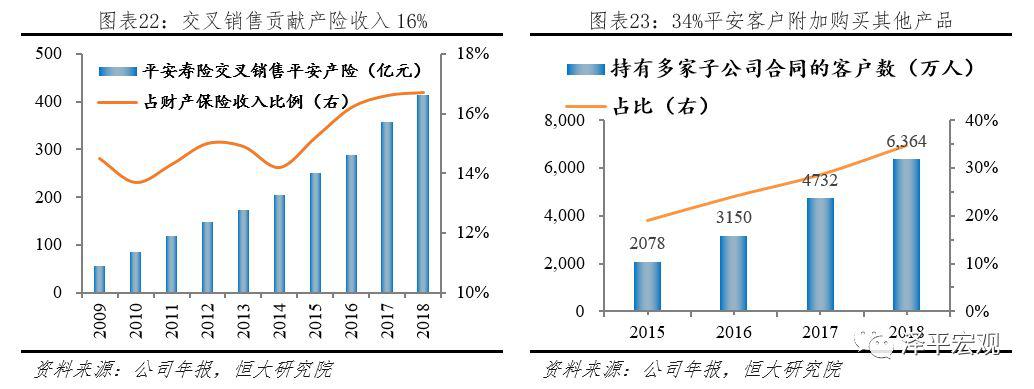

渠道协同:深挖交叉销售价值。无处不在的代理人成为平安内部各产品和服务共享的渠道资源,客户通过代理人购买了一份平安的保险,代理人还会为客户推介车险、信用卡等。以保险业务为例,通过代理人渠道带动平安产险新增保费数额从2009年56.35亿元增长至2018年414亿元,年均增长25%,占产险收入比重维持在14%-16%区间。

客户协同:增加客户粘性。随着平安综合金融战略的深化,客户交叉渗透程度不断提高,从2015年至2018年,集团个人客户中持有多家子公司的合同的客户数量从2078万人增至6364万人,在整体客户中占比从19%提升11个百分点至34%。随着客户拥有越来越多平安产品时,客户潜在的转移成本不断提高。

管理协同:金融一账通,管理模式变现。平安“金融壹账通”原本是集团旗下综合资产账户管理平台账户,实现集团各子公司的账户互通,以节省集团IT后台建设、市场开拓及劳动力成本。金融壹账通把平安多年积累的技术整合成方案,为中小金融机构提供一站式金融科技解决方案,已经成为估值75亿美元的独角兽。截至2018年末,金融壹账通已为3000多家金融机构提供一站式金融科技解决方案。

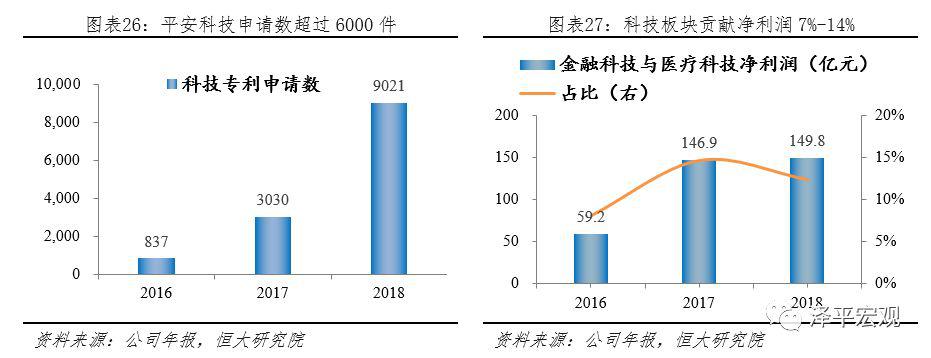

布局早,时间与人力投入大。2008年平安开始探索科技业务,2012尝试移动展业销售模式(MIT),实现现代科技和保险销售结合,近十年来平安累积投入科研500亿,创立了10多家科技公司,25个科技研发实验室,和六大科技创新研究院,拥有24000多名研发人员。平安表示未来十年,将投入1000亿元用于科研,以巩固平安在金融服务行业的领导地位。

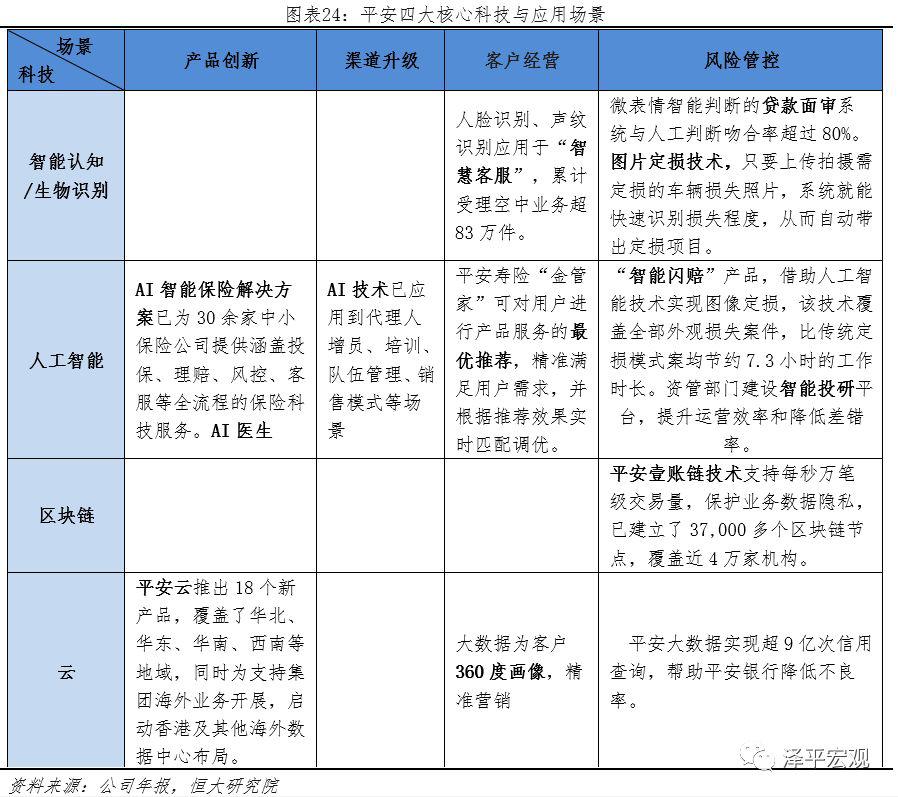

四项核心技术对接四大模块。平安将“智能认知、人工智能、区块链、云”四大核心技术,对现有金融产品、渠道、服务和运营模式进行深刻变革,降本增效,强化风控,优化体验,提升核心金融业务竞争力。

(1)产品创新:在保险方面,通过智能保险定制服务,投保人只需回答系统提示的问题,就可获得系统生成的保险配置方案,涵盖保险产品、产品保额、保险年限、年缴保费等相关内容。投资方面,平安银行推出了“平安智投”,运用大数据技术和人工智能算法,选取BL模型和量化资产配置方法,根据客户的风险偏好制定个性化投资方案。医疗方面,平安好医生重点打造“AI医生”,自主研发的智能辅助诊疗系统,集合数亿条在线诊疗及健康咨询数据,可用于在线医疗的预诊分诊、问诊环节,未来将推出“智能家庭医生”。金融壹账通在京召开“智能保险云”产品发布会,首次推出“智能认证”、“智能闪赔”两大产品,面向全行业开放。

(2)渠道升级:平安将AI技术应用到代理人渠道维护和升级上。在甄选面试中,平安人寿的AI技术对13个月留存人员的识别率达95%,为该公司节约财务成本约6.3亿元。在培训场景中,AI培训系统借助直播+远程视频技术,已实现91%的制式培训线上化,代理人平均绩优养成时间预计将从36个月缩短至15个月,绩优人群规模预计将从38.3万扩大到45.9万。在队伍管理中,AI助理实现了智能任务配置和在线销售协助,解决代理人实时管理难的痛点。在销售模式中,平安SAT系统将社交因素注入APP,筛选出高质量线索,帮助代理人实现实时连接、高频互动和精准营销,2018年SAT系统已触达人数2.2亿人次,互动次数13亿次,配送线索10.8亿条。

(3)客户经营:大数据挖掘海量客户资源,精准定位高端客户需求。平安大数据对客户进行360度画像,挖掘客户的年龄、收入、行为等因素,再通过丰富的产品、服务传导至不同的客户,提高了客户群的忠诚度,并带来高黏性。例如,2017、2018年年报显示平安七成客户分布在经济发达地区,平均年龄不到38岁,中产及以上客户近1.3亿人,占比72%,并进一步发行财富等级越高、年资越高的客户倾向于拥有越多合同数,高净值客户人均合同数约11个,5年资及以上客户平均拥有2.69个合同,由此指导营销策略偏向开发高端客户及老客户的新需求。

(4)管理与风控:智能认知降低投保保费流失。智能认证极速承保,通过人脸识别和声纹认证技术为客户建立档案,把投保时间从平均15小时缩短到30分钟,退保率降低到1%,降低保费流失。智能认知极大提高理赔效率,传统车险理赔涉及查勘、定损、核赔、复堪、收单等流程,单个案件平均产生5.18个人工作业流程,需要与客户反复沟通8次左右。智能理赔模式下,客户只要上传拍摄需定损的车辆损失照片,系统就能快速高效的自动判断识别车辆损失部位、损失配件及损失程度轻重,从而自动带出定损项目。目前已在334个地市级以上城市的中心区分批试点,10分钟内案件处理率93%。人工智能节省运营人力,AI客服覆盖客户服务90%的环节,智能客服问题解决率高达95%。大数据和区块链广泛应用于风控,平安银行信用卡中心已累计对超过8亿笔金融交易进行实时风险决策,直接和间接为用户减少了约6500万元人民币的经济损失,最大程度地维护了用户的权益。

一是技术成果丰硕,平安加强核心技术研究和自主知识产权掌控,已掌握智能认知、人工智能、区块链、云四大核心技术,截至2018年科技专利申请数累计达9021项,短短半年时间增长翻倍。二是收益变现。平安的金融科技和医疗科技业务连续三年实现盈利,2017年盈利近150亿,在集团利润中占比高达12%。三是成功孵化独角兽企业。如陆金所控股、金融壹账通、平安好医生、平安医保科技等一系列金融科技和医疗科技平台,且已对外输出核心技术服务。

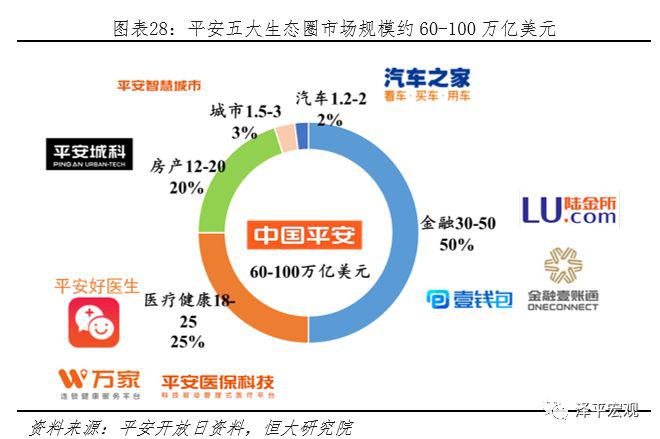

平安选择进入金融、医疗、汽车、房产、智慧城市五大生态圈,市场空间550万亿。根据平安公告,五大生态圈市场规模约60-100万亿美元。平安集团联席首席执行官陈心颖也指出,生态圈2022年潜在市场规模预计达到550万亿元,其中金融生态和医疗健康生态圈分别占比50%、25%。

平安生态战略结合自身主业需要和对外技术输出,遵从四阶段五原则。四阶段是指生态从无到有从小到大的孵化规律,一建平台,二聚流量,三提收入,四盈利。五原则是筛选原则,一是流量入口,要和消费者刚需紧密相连;二是规模足够大;三是门槛要高,具备技术含量;四是能转化价值,独立估值或收益变现;五是可复制到其他区域甚至海外。

平安金融生态圈与传统保险、银行、资管核心金融圈不同,注重发挥金融科技优势。陆金所是核心企业,2012年上线,早期提供P2P网络借贷信息中介服务,2016年底剥离,全面布局财富管理,截至2018年底注册人数超过4000万。平安普惠是平安旗下消费金融机构,形成的小额贷款为陆金所提供基础资产,打包成资产证券化供投资。重金所与前交所为金融机构、政府部门提供非标资产交易和流转的平台。金融一账通基于B端企业实际应用场景而提供“一站式低成本解决方案”,把平安的科技能力输出给合作伙伴,例如向中小金融机构输出“加马”全套智能贷款解决方案。壹钱包一方面服务于集团各类支付场景,另一方面拓展外部业务,与消费场景、金融场景、商业地产深度结合,提供金融、生活、积分三方面服务,已经成为国内第三大支付公司。

打造“健康管理→疾病咨询→线下诊疗→费用支付”产业链,潜在市场规模1.6万亿美元。需求端:平安好医生,定位为线上O2O移动健康医疗服务平台,从健康管理入手,通过高频次低收益健康业务带动低频次高收益的医疗业务,集合5000名医生资源,打通分诊转诊、线下首诊及复诊随访服务,变现模式包括内容消费、医疗服务收费、医药电商等,截至2018年中期,注册用户2.28亿,累计咨询量超3亿人次,目前尚未实现盈利。供给端:万家医疗,依靠线上流量资源,打造诊所运营及认证标准,已吸引线下6.3万诊所入驻。支付端:平安医保科技协助政府、保险公司管好资金,降低医疗开支浪费,旗下的城市一账通APP实现社保账户缴费、支付、提取一条龙服务,已在200多个城市上线,例如平安携手上海市卫计委推出“新商保”平台,实现“医保+商保+自费”的一键支付功能。反哺保险,例如平安重疾险附加“就医360”服务,利用丰富的线上线下资源,引流客户购买保险。平安一手管健康,一手管钱,构建出一个贯穿用户就医前后、涵盖政府、医院、医生、药店、保险各方主体的健康产业链。

(3)汽车生态圈:汽车与金融深度结合,看车、买车、用车、卖车一站式服务。看车:汽车之家为核心平台。定位汽车互联网服务平台,2013年在美国纽易所上市,2017年被平安收购,提供车媒体、车电商、车金融、车生活等全方位的车服务,聚集了3000万日活用户,并实现盈利,其开发的AR网上车展、VR看车最大化契合看车需求。买车:平安银行、平安融资租赁开发汽车金融需求。平安银行通过汽车之家的入口,转化消费者办理车主信用卡,截至2018年中期车主信用卡发卡量近2,000万张,平安融资租赁通过“以租代购”的创新模式开拓市场,2017年在汽车租赁业务投放70亿元。用车养车方面,平安产险拓展车险业务。车主通过车险服务成为平安的保险客户,旗下平安好车主APP与上万家4s店、修理厂、保养连锁店深度合作,提供车保养、车保险等用车服务。卖车方面,汽车之家向天天拍车战略投资1亿美元,实现二手车闭环交易。

(4)房地产生态圈:布局低调,谋求转型。平安房地产生态圈仅提及平安好房,但平安集团、平安不动产也有所介入。一是二级市场投资。房地产是险资重要股权投资标的,平安已经成为碧桂园、华夏幸福、旭辉的第二大股东,截至2018年6月平安投资性房地产金额达473亿;二是财务投资。保险与地产业务协同性强,合作渠道广泛,平安不动产作为中国平安旗下不动产投资平台,通过股权、债权、信托、基金、互联网创新工具等方式投资地产,资产管理规模超3000亿元。三是提供房地产服务与营销。平安好房2014年上线,定位房产电商,例如2015年与碧桂园合作推出上海嘉定项目众筹产品,以“1平方米”作为众筹单位,向用户筹集项目资金,投资者可以选择直接拥有住房产权或委托卖房后转成收益。但受盈利模式和监管政策影响,平安好房首付贷等产品下架,2018年更名为“平安城科”,转型为以建管云、地产云、租房云为载体的云平台供应商,转型成科技公司。

(5)智能城市生态圈:蓄势待发。智慧城市是平安金融、科技、生态战略的集大成者,全景图包括智慧交通、智慧生活、智慧教育、智慧财政、智慧医疗、智慧安防等多个应用场景,真正落地将盘活平安所有的科技成果运用,将各个场景的运用有机联系在一起,预计规模达2.6万亿美元。目前,陆金所为南宁、长沙等城市打造智慧财政城市样板,南宁项目已经上线财政一体化、国资一体化和扶贫资金监管系统,实现政府公共资产的“控债、保全、增收、节支”目标。

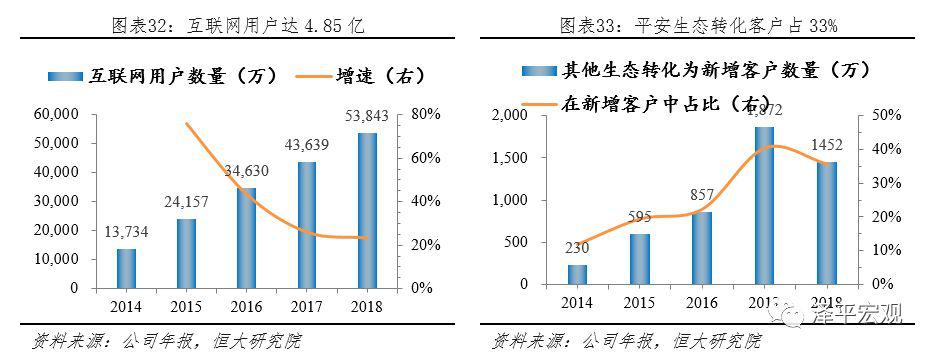

客户:拓展海量互联网用户。看似五大生态不相关,但都切入金融服务需求,为核心金融业务导流,互联网是五大生态的流量入口,围绕流量宝库平安将流量资源一步步变现为收益。第一步,吸引进入平安五大生态圈,成为平安用户。平安抓住流量优势,互联网用户总数从2014年1.37亿增至2018年上半年4.85亿,为平安提供源源不断的客户资源。第二步,加大从用户到客户的转化力度。2018年上半年新增2581万客户中,有845万来自集团五大生态圈的互联网用户,在新增客户中占比33%。

协同:生态圈内定位清晰,协同作战。金融、汽车、医疗生态圈内均培育出核心企业,具备清晰的商业模式,为估值和分拆做准备,但场景中与平安其他版块要有较强的协同效应,例如汽车生态中,集合了平安产险的车险服务、平安银行的车主信用卡以及平安租赁的汽车金融等,实现了汽车服务生态圈和金融服务生态圈的融合。

开放:向行业开放平安资源,但自主掌握技术、标准和数据,例如医疗生态中,平安好医生、万家医疗定位平台,将平安的资源、技术、客户向医院、医生、诊所开放,形成共赢生态,但在此过程中,平安收集海量健康医疗数据、打造诊所运营及认证标准,稀缺资源和优势地位将进一步巩固。 管理:激励与容错并举。平安采用“赛马制”、优胜劣汰的考核机制,把选择权交给市场和消费者,发挥项目和团队的潜力,也有能力承受试错。例如平安房地产生态圈,经历了电商模式、首付贷模式等一波三折,目前正在寻求向云平台转型。

4

平安稳中求胜30年,成功是内外多重因素叠加结果:外部优势包括作为第一批现代保险公司的先发优势,以及获批综合金融牌照的历史机遇。内部优势包括创新、开放、执行三大基因。内外部优势合力赋予强大的竞争能力、稳健的运营能力和长远的发展前景。

1)创新基因: 保持前瞻性思维,居安思危,自我革新。市场瞬息万变、行业周期轮动、技术快速更迭,成为驱动平安保持前瞻思维、自我革新的强大动力。早期平安还是市场上名不转经传的地方性保险公司时,面临国企、外企市场份额争夺战,正是靠产品创新、渠道创新才打下根基。如今,平安已经发展成为保险和金融行业龙头时,在新一轮技术革命浪潮中,AI、云技术、大数据、区块链等技术迅猛发展,将重塑包括金融在内的各行各业,如果墨守成规、安于现状、错失先机,传统行业的经营模式将被颠覆,平安认为,未来最大的竞争对手不是其他传统金融企业,而是阿里巴巴、腾讯等现代科技互联网企业,“金融+科技”战略转型就此定调。

2)开放基因: 集团作战,行业输出。传统金融行业每个企业单打独斗,自建产品、渠道、客户、管理等业务流程,这种模式对中小金融机构来说,没有足够的技术力量或资金。平安本身就是综合金融体,深谙各子行业需求,同时作为金融科技公司,自身具备开发核心技术和模块的能力。基于经验优势和技术优势,平安没有固步自封,而是选择开发市场,向其他金融机构提供包括产品、渠道、客户、管理的模块化输出,服务于其他的中小金融机构、企业和政府,驱动行业共同发展。

3)执行力基因: 自由竞争,优胜劣汰。平安鼓励集团内部竞争,激发团队潜能,包容失败项目。各大生态圈搭建就是边试错边前行的过程,比如,平安好车开拓二手车市场遇冷,后并入平安产险的“好车主”生态链条。平安好房起初定位房地产天猫,并上线首付贷等产品,但受到商业模式和监管政策影响,目前调整战略定位,转型科技云公司。这种“赛马制”鼓励在同类业务板块进行各自的探索和尝试,以结果论英雄,采取优胜劣汰的考核机制,最后胜出的子公司、项目团队即掌握主动权与话语权。 Reprinted from 微信公众号 ,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website:

https://www.followme.com

If you like, reward to support.

Hot

Pull-up Update